这家药企规模减半,开始卖产品

对于2023年营收为0、亏损近7亿元、现金流仅剩11.65亿元(截至2023年底)、一度减员过半的嘉和生物来说,是一场及时雨。

但除了提到的“数千万美元预付款”之外,嘉和生物的其他权益都尚且在路上,其前路依然不够清晰。

此次的授权,也让“NewCo模式”再次引发关注。所谓“NewCo模式”,就是通过与海外资本合作成立新公司,在授出产品权益的同时,在新公司中占据一定的话语权。

这种模式保证了企业在产品成功进入商业化阶段后,仍然能够共享产品的部分收益,同时,也让授出产品的创新药企减轻“被摘果”的感觉。

在嘉和生物之前,恒瑞医药、康诺亚均通过“NewCo模式”让产品实现出海。

01

嘉和生物成立于2007年。2013年沃森生物斥资2.92亿元拿下嘉和生物63.48%股权。2018年,沃森生物向高瓴转让部分嘉和生物的股权,高瓴成为嘉和生物第一大股东。

2020年10月,嘉和生物在联交所主板上市。

产品管线的计划上,嘉和生物计划是走一条生物类似药、me too、FIC层层递进的路径,但现实总是与理想相悖。

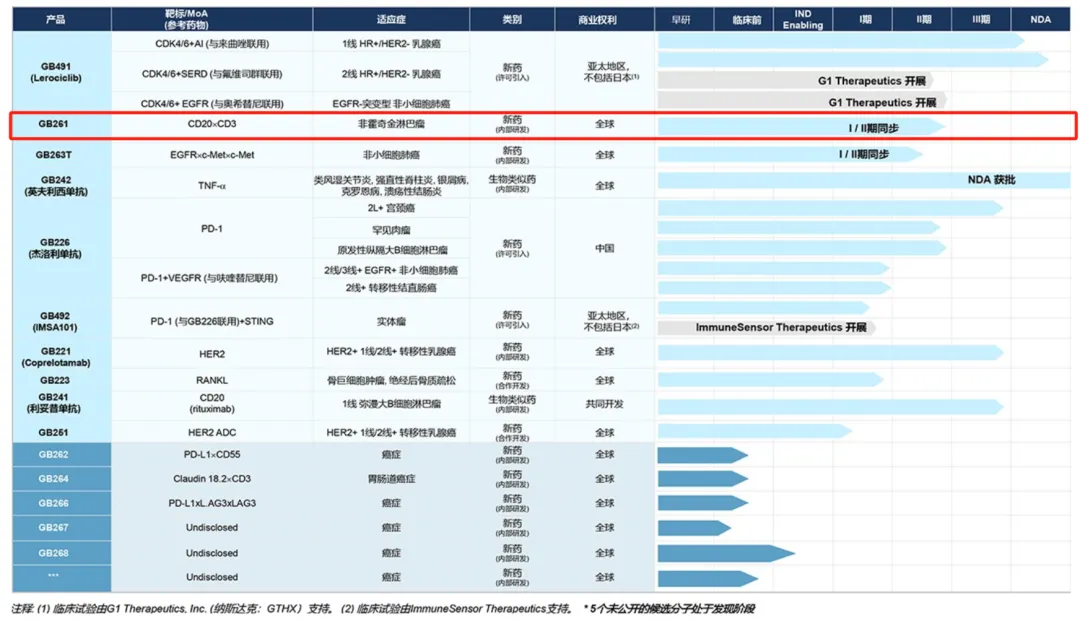

2020年上市时,嘉和生物15款在研靶向药物,23个适应症。其中,GB221曲妥珠单抗类似药、GB242英夫利昔单抗类似药、GB241利妥昔单抗类似药进展最快,均已进入临床III期。PD-1 药物(GB226)获得NDA优先审评。

嘉和生物招股说明书管线图

嘉和生物2023年年报披露的管线

但直到现在,也只有GB242英夫利昔单抗类似药成功商业化,提交了Lerociclib(CDK 4/6抑制剂)2个乳癌症的NDA。

PD-1(GB226)则因为冲击复发性/难治性外周T细胞淋巴瘤(PTCL)失败,于2023年6月成为第一个被拒绝上市的国产PD-1。

GB222(贝伐珠单抗)、GB224(IL-6)、GB235(HER2)、GB232(TNF-α)、GB263(EGFR×c-Met)直接从管线上消失。

2023年,嘉和生物亏损6.752亿元,比2022年7.304亿元的亏损略有收窄。主要得益于研发开支、行政开支、销售开支的减少。其中,2023年的销售开支为零,而2022年嘉和生物尚有0.831亿元,嘉和生物对此解释为商业雇员数量减少。

2023年底,嘉和员工从264人缩减至104人,是上市药企中减员比例最高(60.61%)的一家。

截至2023年12月31日,嘉和生物现金及银行结余从2022年底的15.887亿元减少至11.655亿元。

02

嘉和生物迫切需要重新树立投资人的信心。

此次授权消息披露后,截至8月5日收盘,嘉和生物的股价上涨近10%到1.33港元/股,市值达到6.84亿港元。

此次交易的产品GB261,是一种新型的高度差异化的CD20/CD3双特异性抗体,是首个临床阶段Fc+ CD20/CD3 T细胞激发剂。

2023年第65届美国血液学年会(ASH)会上,嘉和生物以壁报形式展现了由北京大学肿瘤医院牵头的GB261(CD20/CD3) I/II期研究的初步临床安全性和有效性结果。

嘉和生物与TRC 2004的合作将主要集中在探索GB261在自体免疫疾病方面的潜力。

03

近年来,中国创新药将创新资产权益授予海外企业的案例屡见不鲜。但为中国资产受到国际市场重视的同时,对于“外资收割中国优质资产”的担忧也日益加深。

这种争论在2024年开年时异常激烈。

2024年1月,葛兰素史克(GSK)宣布与专注于解决呼吸和炎症性疾病的公司Aiolos达成收购协议,获得该公司唯一管线代号为AIO-001的单抗。为此,GSK将支付10亿美元的预付款和4亿美元的成功监管里程碑付款。

14亿美元的收购金额吸引眼球,但更让国内医药行业人士关注的是,此次GSK收购的Aiolos正是2023年8月与恒瑞达成产品授权的企业One Bio,Aiolos的唯一管线正是恒瑞当时授权给这家公司的产品SHR-1905项目。而恒瑞与Aiolos达成合作后,仅收获了共计2500万美元的首付款和近期里程碑付款。

当时,很多行业人士痛心疾首,“卖亏了”。

2024年5月,恒瑞医药再次通过授权进行产品出海,只不过这一次,就采用了“NewCo模式”。

除了恒瑞,康诺亚也采取了这一模式。

“NewCo模式”在海外跨国制药企业中不乏先例,但在国内确实是比较新的探索。

如今,随着越来越多新案例的涌现,中国公司正在用自己的产品,深度参与全球生物制药行业资本运作,也正式进入高端局。

*声明:本文内容转载于网络,版权归原作者所有,转载目的在于传递信息,并不代表本平台观点。如涉及作品内容、版权和其它问题,请与本网站留言联系,我们将在第一时间删除!

(https://mp.weixin.qq.com/s/ni6MBLXt4SyyZpx1cbQkNA)